На рынке контакт-центров время перемен

На российском рынке контакт-центров происходят серьезные изменения. Они заметны уже не первый год, но недавние события с Avaya привлекли к ним всеобщее внимание. Какие же тенденции определяют судьбу этого рынка, и что можно ожидать в ближайшем будущем?Основной технологический тренд в секторе call-центров – переход части пользователей с голосового общения по телефону на другие каналы связи. Этот фактор действует на весь рынок и уже привел к серьезным технологическим сдвигам. В первую очередь, расширились функциональные возможности call-центров: от телефонных звонков – к работе с несколькими каналами и постепенно – к омниканальности (консолидации всех имеющихся каналов связи в один). Поэтому мы все реже говорим «call-центр» и все чаще – «контакт-центр».

Современный контакт-центр помимо телефонии поддерживает обработку обращений через различные мессенджеры, формы на сайтах, веб-чаты, соцсети, электронную почту и СМС. Если раньше обязательным оборудованием был телефонный аппарат, то сейчас его потеснили программные софтфоны и подключенные к компьютеру гарнитуры. Соответственно, из лексикона специалистов уходит популярный ранее термин CTI, или «компьютерно-телефонная интеграция», потому что больше нечего интегрировать.

Но до сих пор в некоторых крупных компаниях существуют правила, по которым телефонные и интернет-линии должны быть разделены в интересах обеспечения качества передачи голоса, а также доступности связи при отказе одного из каналов. Этот подход уже считается устаревшим, поскольку современные интернет-каналы поддерживают достаточно высокий уровень качества всех видов связи одновременно, а их резервирование обеспечивает необходимую доступность. В пользу современных программных подходов говорит то, что их придерживаются владельцы аутсорсинговых контакт-центров, у которых эти решения лежат в основе бизнеса.

Не зря вендоры покупают разработчиков определенных видов ПО: современный контакт-центр – это прежде всего программное обеспечение, автоматизирующее все основные виды работ. Например, можно раздать операторам текст и списки номеров для обзвона. А можно запустить предиктивную систему, которая будет определять, кто из операторов уже исчерпал нормативное время разговора с предыдущим клиентом, и сама набирать ему следующий номер. И эта функциональность у всех разная. Один вендор создал собственную систему work force management или вообще концепцию «все в одном», а другой предлагает докупать недостающие модули у своих партнеров.

Также расширение функциональности контакт-центров привело к ускорению их работы, сокращению скорости запуска кампаний за счет автоматизации практически всех видов работ. Часто заказчикам услуг аутсорсинговых контакт-центров нужно провести свои кампании в кратчайшие сроки, причем начать их очень быстро, буквально завтра. Это значит, что к указанному сроку в информационную систему должны быть загружены все данные: сценарии бесед для операторов, списки телефонов, сделаны все необходимые настройки. Есть контакт-центры, требующие настроить до десятка интегрированных систем силами программистов, а есть такие, где за два часа все может сделать один менеджер проекта в едином интерфейсе. Следовательно, клиенты будут предпочитать работать с ними.

Сравнивая подходы к организации контакт-центров, мы не имеем в виду, что современные программные подходы к телефонии появились недавно – нет, в России их начали разрабатывать лет 15 назад, а на Западе еще раньше. На софтверной идеологии выросли американский Genesys и российский Naumen. А вот другие компании из списка лидеров рынка – Cisco и Avaya – в свое время занялись производством собственного телефонного оборудования. И это не могло не оказать влияния на их стратегию – стремиться продавать больше программно-аппаратных комплексов собственного производства. Тем не менее, они тоже разработали и полностью программные решения, и современные модели их предложения в виде облачных сервисов.

Бизнес в России

Самая большая интрига связана, конечно же, с судьбой Avaya. То, что у нее накопились долги, и это стало серьезной проблемой для компании, было известно давно – подтвержденные слухи ходили по рынку еще в середине 2016 года. Осенью Reuters и WSJ утверждали, что компания планирует продать свой бизнес контакт-центров и на вырученные деньги разобраться с долгами. И это было немного похоже на попытку повторить путь других крупных игроков, а отчасти и собственный, когда продажа компанией Lucent Technologies своей «дочки» Avaya в 2000 году дало ей необходимые средства и заодно помогло «расцвести» выведенному наружу бизнесу. Но по какой-то причине от этой идеи отказались, приняв решение пройти процедуру банкротства, что позволит списать и реструктуризировать часть долгов.

Руководство Avaya подчеркивает, что это не означает остановки бизнеса. В недавнем интервью CNews генеральный директор Avaya в России и СНГ Александр Пархоменко назвал эту процедуру «реструктуризацией финансовых обязательств в соответствии с разделом 11 Кодекса о банкротстве США, которая не предусматривает ликвидацию компании, а дает возможность согласовать план реструктуризации с целью финансового оздоровления ее деятельности, учитывая интересы кредиторов». При этом он обратил внимание на то, что «данная процедура не проводится в отношении дочерних компаний, зарегистрированных за пределами США, в том числе отвечающих за бизнес в России и странах СНГ и, таким образом, не повлияет на деятельность компании в России».

Судя по всему, реструктуризация не вызовет у Avaya оттока существующих клиентов, уже пользующихся контакт-центрами ее производства. Вероятность проблем с их поддержкой и обновлением, если Avaya или ее партнеры будут испытывать сложности в России, невелика, а сами проблемы ничтожны по сравнению с отказом от сделанных в контакт-центры инвестиций и необходимостью покупки и внедрения нового решения от другого поставщика. Тем не менее, потенциальные клиенты будут учитывать эти новости при выборе вендора, и наверняка их взгляд станет более скептическим.

Бизнес Cisco в России пошатнули санкции и политика «импортозамещения» – он сократился на десятки процентов, что следует из отчетов компании, высказываний его руководителей и сообщений о прекращении поставок оборудования для некоторых отечественных клиентов. Что касается конкретно продаж решений для контакт-центров, то, по словам бывшего руководителя направления контакт-центров Cisco в России Павла Теплова (он оставил компанию в конце 2016 года и знает больше многих о реальном состоянии дел), «их сокращение шло абсолютно линейно с тем падением, которое испытывала в целом компания в России в 2015 и 2016 годах. В Cisco после начала российского кризиса стали даже больше внимания уделять продажам контакт-центров, мы стали более активно продвигать свои решения, но в связи с общей ситуацией в стране конверсия потенциальных заказчиков в реальных снизилась».

Павел Теплов считает, что сегодня наиболее привлекательные модели поставок контакт-центров – это облачные решения и услуги по подписке: «Для небольшого объема звонков подходит облачный контакт-центр, а если много операторских рабочих мест и высокая нагрузка, нужно строить более серьезное решение. Перспективный вариант – не приобретать оборудование в собственность, а покупать по подписке, оплачивая только потребленный объем услуги».

Еще одна компания, несомненно, заслуживает пристального внимания – это ведущий западный вендор Genesys, который в России занимает не самую большую долю рынка. Он действует в парадигме программных решений, и после своего вывода из состава Alcatel-Lucent в руки частных инвесторов демонстрирует серьезный рост продаж в мире. В прошлом году Genesys представил ряд новых решений, но самым волнующим событием стала сделка по приобретению еще одного ключевого разработчика контакт-центров – Interactive Intelligence (эта компания не работала на российском рынке). По заявлению Genesys, это позволит «создать крупнейшую в мире компанию в сфере омниканального обслуживания клиентов». Тем не менее, за ее российскими успехами нужно будет следить отдельно в связи со спецификой местного рынка.

В своей стратегии компания уделяет ключевые места трем возможностям развития, о которых рассказал директор по развитию бизнеса Genesys Россия и СНГ Вячеслав Морозов: «Первое: наша классическая высококастомизируемая омниканальная платформа будет востребована корпоративными клиентами. Второе: появятся новые клиенты в секторе СМБ, готовые инсталлировать «коробочные решения» из нашей продуктовой линейки, расширившейся за счет поглощенной нами компании Interactive Intelligence. И третье: ряд компаний, не готовых на полную замену платформы контакт-центра, заинтересованы в нашем уникальном решении, объединяющем разрозненные каналы от других поставщиков в единый омниканальный контакт-центр». Что касается технологического вектора развития, то, по словам Вячеслава Морозова, «главное для вендора — обладать набором технологий, где основными являются омниканальность и ориентация на «маршрут клиента» плюс «клиентский опыт». Ни одна CRM с разрозненными каналами обслуживания не может дать того качества ведения бизнеса и того уровня сервиса, что дает объединение службы поддержки, клиентского сервиса, продаж и маркетинга».

В целом можно сказать, что для поставщиков самые интересные рынки – это финансовый сектор, телеком и аутсорсинговые контакт-центры. Традиционно Avaya больше работала с банками, Cisco с телекомом, а Naumen набирает клиентов в секторе аутсорсинга.

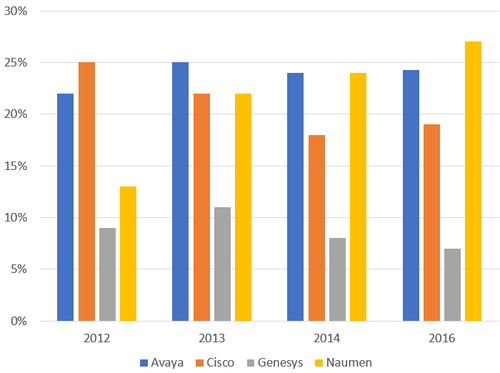

Судя по отчетам аналитиков, лучше всего с точки зрения динамики на аутсорсинговом рынке идут дела в России у Naumen – единственного отечественного поставщика в этом списке. Согласно недавно опубликованному отчету iKS-Consulting, в 2016 году он обогнал обоих главных конкурентов, которым существенно проигрывал еще в 2012 году, и вышел на лидирующие позиции по количеству внедрений в российском сегменте аутсорсинговых контакт-центров. В тройке лидеров сегодня Naumen принадлежит 27% этого рынка, Avaya – 24,3%, Cisco – 18,9%. Что касается рынка корпоративных внедрений, то похожая на правду статистика отсутствует из-за закрытости многих проектов.

Сравнивать участников рынка по числу внедрений, на наш взгляд, более объективно, чем по оборотам, поскольку в сегменте контакт-центров, как и на ИКТ-рынке в целом, российские и иностранные поставщики проводят совершенно разную ценовую политику.

Динамика рынка основных поставщиков

решений для аутсорсинговых контакт-центров в России

Источник: РБК, iKS-Consulting, 2012-2016

Рост доли Naumen стал возможным не только за счет сокращения бизнеса конкурентов – за год компания увеличила число АРМ операторов на 30%, что позволило повысить размер доли операторских мест на 3%. «Последние несколько лет мы растем быстрее рынка, демонстрируя темпы порядка 40-45% ежегодно. Благодаря отличному сочетанию функциональности продукта, его надежности и ценовой политики мы выглядим крайне конкурентоспособно на фоне западных аналогов, – говорит руководитель направления call-центров Naumen Андрей Зайцев. – Кроме того, сегодня Naumen – это единственный российский вендор, способный работать с заказчиками класса Enterprise. Мы включены в short-list практически в любом тендере на выбор платформы для телефонии, если речь не идет просто о продлении поддержки или развитии ранее купленной платформы. В противовес распространенному заблуждению, будто российские решения обладают худшими потребительскими качествами по сравнению с системами ведущих западных брендов, Naumen Contact Center активно используют и крупные клиенты. В частности, такие колл-центры, как ГРАН и New Contact автоматизировали работу более 1000 своих операторов на ПО «Наумен». Благодаря партнерству с ЦРТ мы сделали для «Мосэнергосбыта» проект, в котором система распознавания голоса обеспечивает прием показаний счетчиков от граждан по телефону без участия оператора. Желание рынка работать на российском программном решении подтверждают и такие интеграторы, как «Крок», «Корус Консалтинг» и другие, работающие с нами».

Хлопнуть дверью

Состав основных игроков на рынке контакт-центров довольно стабилен, но это не повод думать, что он всегда останется неизменным. Известно, что объем российского ИТ-рынка составляет примерно 2% от мирового. Из этой цифры мы можем вывести ценность России для крупнейших международных вендоров. Мы мало следим за событиями в небольших странах, но именно оттуда время от времени приходят сообщения о закрытии региональных офисов иностранных компаний по причине низкой рентабельности. Собственно, такое было и в России: сюда «зашли и ушли» такие компании, как Аltitude, Aspect, Enghouse Interactive. И ни один серьезный заказчик не будет покупать сложные решения компании, которая не присутствует в его стране и не может оказать поддержку. В период, когда национальная валюта девальвировала более чем вдвое, опасность такого поворота достаточно высока.

Поделиться

Поделиться