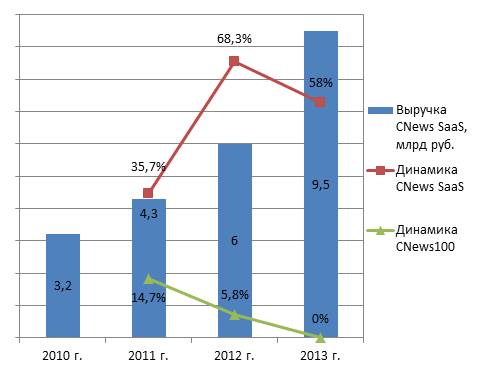

Как ожидалось, негативные явления в экономике оказали значительно меньшее влияние на сегмент SaaS, чем на рынок ИТ в целом. «Сервис как услуга» – это молодое направление, а рост с нуля всегда велик. Кроме того, использование такого подхода позволяет экономить на закупках физической инфраструктуры, что помогает оптимизировать издержки в условиях кризиса. Совокупная выручка участников рейтинга CNews SaaS в 2013 г. выросла на 58% до i9,5 млрд. Темпы роста немного замедлились по сравнению с 2012 г., когда прирост составил 69,3%. Для сравнения, выручка ста крупнейших ИТ-компаний России в 2013 г. осталась на прежнем уровне. При этом налицо негативная динамика: в 2012 г. компании CNews100 показали небольшой рост в 5,8%, теперь же рынок перешел в стадию стагнации.

«Во-первых, сказался так называемый эффект низкой базы, – комментирует первый заместитель генерального директора DataLine Алексей Севастьянов. – Не нужно забывать, что это направление – достаточное новое на российском рынке ИТ-услуг, и перечень по-настоящему востребованных SaaS-сервисов еще невелик. Во-вторых, компании оптимизируют свои затраты на информационные технологии, предпочитая в период нестабильности не вкладываться в «железную» инфраструктуру и лицензии, а использовать SaaS-решения именно в том объеме, который им необходим в данный конкретный момент».

Динамика российского сегмента SaaS в сравнении с динамикой ИТ-рынка

Источник: CNews Analytics, 2014

В 2014 г. следует ожидать замедление темпов роста SaaS, однако динамика все равно будет высокой.

Екатеринбург – SaaS-столица России

Участников рейтинга крупнейших компаний, предоставляющих программное обеспечение по модели SaaS можно разделить на три группы. Во-первых, это пять лидеров, выручка которых превышает i700 млн: «СКБ Контур», «Манго Телеком», B2B-Center, «Барс Груп» и Softline. Далее следует группа игроков средней руки, оборот которых варьируется в пределах i100–400 млн, это «Корус Консалтинг СНГ», «Телфин», «Ай-Теко», «Мой Склад», «Мегаплан» и Cloud4y. Последняя и наиболее многочисленная группа игроков – это небольшие компании (или крупные компании, для которых SaaS не является ключевым направлением), выручка которых составляет менее i55 млн.

Лидером рейтинга по-прежнему остается компания «СКБ Контур» из Екатеринбурга, оборот которой составил i4,477 млрд, что на 27% больше, чем в предыдущем году. Компания продает по модели SaaS решения «Контур.Экстерн», «Контур.Диадок», «Контур.Эльба», «Контур.Бухгалтерия», «Контур.Фокус», «Контур.Безопасность», «Норматив». Высокие показатели прежде всего связаны с сервисами для взаимодействия с государством, решениями для электронного документооборота между компаниями, программами для автоматизации учета на предприятиях, объясняет генеральный директор «СКБ Контур» Дмитрий Мраморов.

«Законодательная база, необходимая для перевода документооборота предприятий в электронный вид, была сформирована в 2012 г. Но активно переходить на ЭДО компании начали только сейчас. Переходят на ЭДО, прежде всего, крупные компании, и они, в свою очередь, вовлекают в ЭДО своих контрагентов», – комментирует Дмитрий Мраморов. Что касается традиционного для компании направления по интернет-отчетности для органов власти, то осенью 2013 г. – весной 2014 г. прошла новая волна подключений, так как ФЗ № 134-ФЗ обязал всех плательщиков НДС с 2014 г. сдавать декларации в электронном виде.

Кроме «СКБ Конутр», ни одному из участников не удалось преодолеть порог в i1 млрд, хотя две компании – «Манго Телеком» (i930 млн) и B2B Center (i913 млн) – вплотную приблизились к этой отметке. «Манго Телеком» специализируется на предоставлении услуг виртуальных АТС, кроме того, в портфеле компании есть облачный центр обработки вызовов и «СRM как сервис». В2B Center представляет собой площадку для проведения электронных торгов.

Следует отметить, что в рейтинге 2013 г. появилось шесть новых компаний, которые ранее не принимали участие в исследовании: B2B Center, «Телфин», «Инфосистемы Джет», «Бизнес Система Телехаус», «Ланкей», Sipuni. Две фирмы из группы новичков смогли сразу попасть в верхнюю часть списка – это B2B Center и питерская компания «Телфин», которая занимается разработкой и продажей виртуальной АТС «Телфин Офис».

Рекордный рост Softline и Cloud4y

Обращает на себя внимание тот факт, что ни один из участников рейтинга не показал сокращение выручки по отношению к 2012 г. Самая скромная динамика оказалась у компании «Стек Софт», бизнес которой вырос только на 12%. Выдающиеся темпы роста в верхней части таблицы продемонстрировали Softline (+248%) и Cloud4y (+197%).

Руководитель направления облачной инфраструктуры компании Softline Леонид Аникин связывает трехзначный рост бизнеса, с одной стороны, с ростом рынка в целом, с другой стороны, с интеграцией сервисов с облачной инфраструктурой и расширением продуктового портфеля. «В 2013 г. компания добавила решения новых вендоров, а также кардинально расширила линейку облачных сервисов. В их числе – решение «Виртуальный офис для SMB» на базе Office 365 и 1С, покрывающее все необходимые заказчикам ИТ-сервисы. Кроме того, с 2013 г. клиенты имеют возможность получить частное облако как сервис, что позволяет им на собственной территории запускать изолированные облачные проекты быстро, без крупных инвестиций и наличия собственных специалистов. Это дало дополнительный рост», – рассказывает Леонид Аникин.

Из компаний второй половины списка более чем на 100% бизнес вырос у «Бизнес Проекты» (+297%), «Бизнес Система Телехаус» (+140%), «Форус» (+132%) и Qsoft (+107%). «Увеличить объем клиентов в три раза не так сложно, – считает генеральный директор компании «Бизнес Проекты» Андрей Мирон. – Рынок SaaS всегда показывал рост, а в кризис он начал расти еще быстрее – клиенты были вынуждены экономить на собственной инфраструктуре и стали переходить к сервисам «по требованию», включая SaaS. Наша компания смогла вовремя создать и вывести на рынок новые более эффективные и качественные сервисы в этой области».

Генеральный директор компании Qsoft Михаил Токовинин отмечает, что высокие показатели роста удалось достичь за счет низкой стартовой базы и успешной адаптации в России иностранного опыта: «Мы сделали хорошую ставку на облака, на само-внедрение, на продажи «снизу». Ставка не оригинальная – это глобальная тенденция. Мы работаем на рынке США с 2011 г., поэтому нам чуть легче – мы повторяем в России то, с чем сталкиваемся там, и благодаря этому оказываемся на год-два впереди конкурентов».

Разработчики vs агрегаторы

Участников рейтинга можно разделить на две группы: компании, которые занимаются реализацией собственных решений конечным клиентам, и облачные провайдеры, перепродающие чужие SaaS-продукты. Пока на рынке доминирует первая модель. Среди компаний с выручкой более i100 млн, только три фирмы занимаются реализацией чужих продуктов: Softline, «Ай-Теко» и Cloud4y. Следует отметить, что именно у этих провайдеров выручка росла быстрее, чем у остальных. Рынок агрегаторов SaaS-решений находится в стадии зарождения, поэтому в дальнейшем следует ожидать появления новых крупных игроков в этом сегменте. Прежде всего, это будут владельцы крупных публичных дата-центров. Многие из них уже предоставляют услуги SaaS, однако выручка от этих сервисов пока не велика, поэтому компании не готовы разглашать эти данные (DataLine, «Крок»).

Также следует отметить, что в рейтинге отдельным пунктом не представлены продукты компании 1С, которые получили широкое распространение. Дело в том, что компания не занимается реализацией своего ПО напрямую, а работает через сеть партнеров. При этом объем выручки по модели SaaS через партнерскую сеть в 1С не раскрывают. Среди участников рейтинга продукты 1С предлагают Softline, «Ай-Теко», Cloud4y, «ИТ-Град», «Офис24», «Ланкей», «Форус» – то есть все компании, работающие по модели облачного агрегатора, за исключением «Бизнес Система Телехаус».

Среди наиболее популярных категорий SaaS-продуктов можно выделить следующие три группы. Во-первых, это решения для налоговой отчетности, бухгалтерии, хозяйственного учета (решения «СКБ Контур», 1С, «Мой Склад», продукты eSpere –«Корус Консалтинг СНГ»). Во-вторых, это сервисы для коммуникации и совместной работы (ПО Microsoft и Google,виртуальные АТС от «Манго Телеком», «Телфин», Sipuni). Последняя группа – системы взаимоотношения с клиентами (CRM). Для этого сегмента рынка характерно наибольшее разнообразие продуктов: Microsoft Dynamics, CRM от «Манго Телеком», CRM Onyma, Hamster CRM, «РосБизнесСофт CRM», «Мегаплан: Клиенты и Продажи», Consileri CRM.

Поделиться

Поделиться