Российский рынок ИТ-инфраструктуры в 2019 г. вырос за счет большого количества проектов по строительству и частных, и коммерческих дата-центров, свидетельствуют данные инфраструктурных рейтингов CNews. Пандемия коронавируса несколько «притормозила» его динамику, однако уже в 2021 г. будет реализован отложенный спрос и поставки инфраструктуры вернутся к росту.

«Инфраструктура» выросла почти в полтора раза

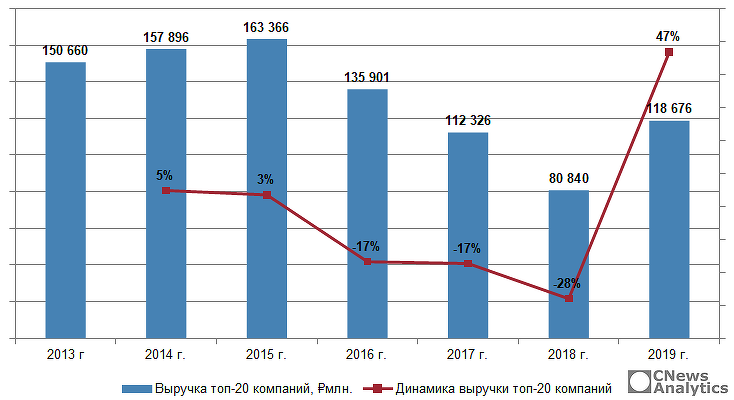

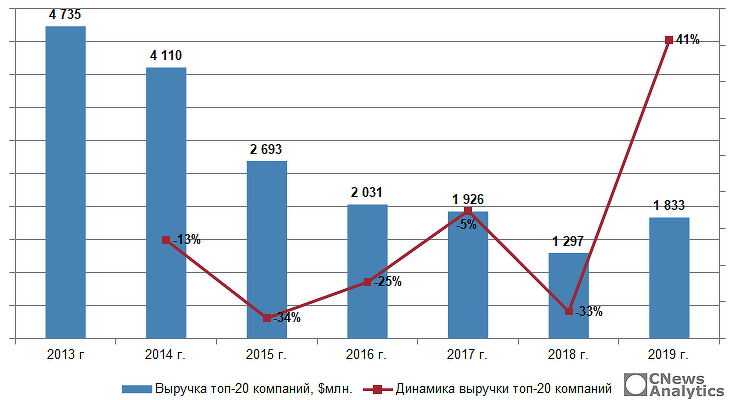

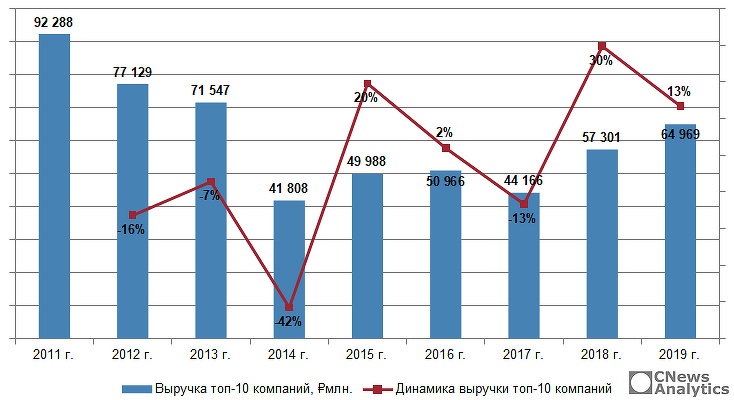

Выручка крупнейших 20 поставщиков ИТ-инфраструктуры в 2019 г. выросла на 47% по сравнению с 2018 г. в рублевом исчислении (до ₽118,7 млрд) и на 41% в пересчете на доллары США (до $1,8 млрд). В рамках рейтинга выделяются 5 лидеров рынка, которые по своим показателям заметно опережают других игроков, это «Ланит» (₽19,1 млрд), «Крок» (₽16 млрд), «Ай-Теко» (₽15,8 млрд), «Техносерв» (₽15,2 млрд) и «Инфосистемы Джет» (₽13,1 млрд), их совокупная выручка составляет 2/3 от выручки топ-20 компаний. Совокупная динамика резко контрастирует с предыдущими годами: в 2014-2015 гг. рублевая выручка топ-20 поставщиков демонстрировала небольшой рост, а в 2016-2018 гг. фиксировалось сокращение показателей, при этом динамика в долларах весь период 2014-2018 гг. была отрицательной.

CNews Infrastructure 2019. Рейтинг крупнейших системных интеграторов России: построение ИТ-инфраструктуры

| № 2019 | № 2018 | Название компании | Выручка в 2019 г., ₽тыс., с НДС | Выручка в 2018 г., ₽тыс., с НДС | Рост выручки 2019/2018, % |

|---|---|---|---|---|---|

| 1 | 1 | Ланит | 19 155 377 | 21 473 491 | -10,8% |

| 2 | 2 | Крок | 16 029 910 | 16 405 723 | -2,3% |

| 3 | 3 | Ай-Теко | 15 798 000 | 14 600 000 | 8,2% |

| 4 | - | Техносерв | 15 210 992 | н/д | н/д |

| 5 | 4 | Инфосистемы Джет | 13 126 010 | 10 118 056 | 29,7% |

Динамика выручки топ-20 участников рейтинга CNews Infrastructure, в ₽млн (1) и $млн (2)

Смена тенденции имеет несколько причин. Во-первых, это лавинообразный рост данных, которые надо хранить и обрабатывать. По данным IDC, в 2020 г. в мире было сгенерировано 59 зеттабайт данных (1 зеттабайт это 1 млрд терабайт), и в среднесрочной перспективе ежегодный прирост объема данных составит 26%, а в 2024 г. этот показатель превысит 148 Збайт.

Во-вторых, рынок «накрыла» новая волна цифровизации, связанная с внедрением решений в области аналитики, искусственного интеллекта и роботизации. «Сейчас бизнес активно осваивает цифровые инструменты, что является необходимым условием выживания в конкурентной борьбе. Это и внедрение новых информационных систем для повышения эффективности текущих процессов, и развитие цифровых сервисов для клиентов. Отсюда потребность совершенствовать технологии, наращивать вычислительные мощности и развивать инфраструктуру», — комментирует Валентин Губарев, директор департамента вычислительных систем ИТ-компании «Крок».

В-третьих, положительное влияние оказывает рост популярности коммерческих облаков, а также реализация крупных проектов в госсекторе. Крупные компании все активнее размещают часть своих задач на стороне облачных сервис-провайдеров, тем самым стимулируя последних увеличивать мощность своих ЦОД. «Особенно отчетливо эта тенденция видна в крупном ритейле и в банковском секторе, которые в последнее время быстро наращивают собственную DevOps-экспертизу, чтобы адаптировать бизнес под меняющийся и очень гибкий рынок», — говорит Дмитрий Чиндяскин, технический директор «Ай-Теко». Кроме того, законодательные инициативы последних лет подталкивают государственные компании переносить свои ИТ в коммерческие ЦОД, добавляет он.

Дополнительным фактором роста можно считать и вступление в действие требований для операторов мобильной связи в рамках «закона Яровой», согласно которому операторы обязаны хранить записи абонентских звонков и сообщений в течение полугода. «В связи с этим в сегменте телекоммуникаций увеличилось количество сделок по покупке и аренде крупных ЦОД, а кроме того, некоторые провайдеры именно в 2019 г. смогли приступить к строительству собственных дата-центров, тендеры по которым проводились ранее», — констатирует руководитель группы механических систем Inline Technologies Эдуард Ротарь.

Затраты на реализацию закона измеряются десятками миллиардов рублей. В 2019 г. только «Ростех» продал операторам связи оборудование на реализацию закона Яровой на ₽10 млрд. В 2020 г. «Ростелеком» закупил «железо» для хранения абонентских данных в «МФИ Софт» на ₽7,8 млрд, а в МТС сообщали, что собираются приобрести соответствующее оборудование в компании «Яхонт» на ₽14 млрд.

Также необходимо обратить внимание и на технические причины более высоких показателей по сравнению с предыдущим исследованием. В рейтинг вернулись два крупных системных интегратора, которые представили свои результаты после паузы и реорганизации, проведенной в 2018 г.: это «Техносерв» (₽15,2 млрд, 4 место) и «Энвижн Груп» (₽6,3 млрд, 6 место).

Новая волна популярности дата-центров

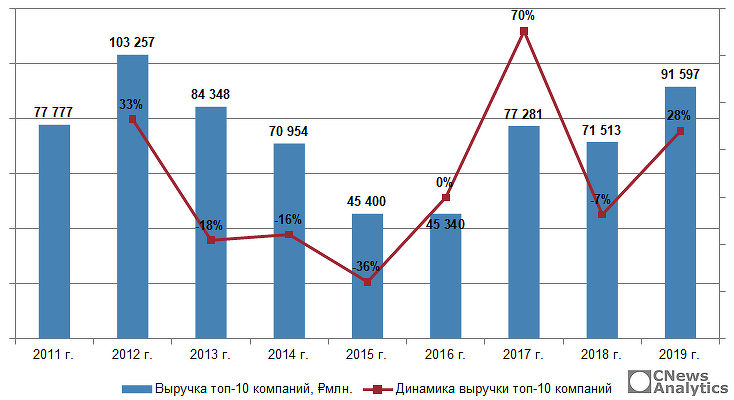

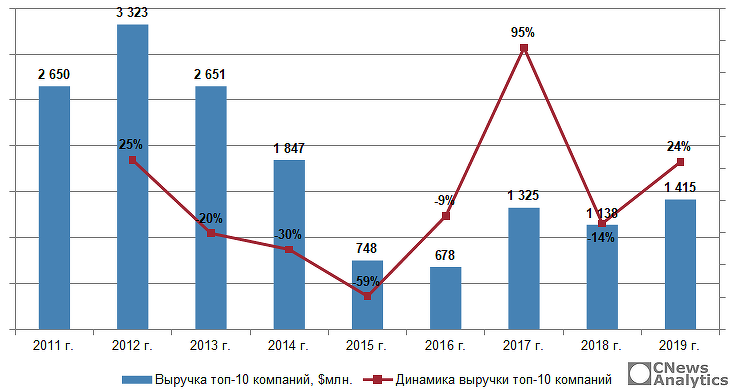

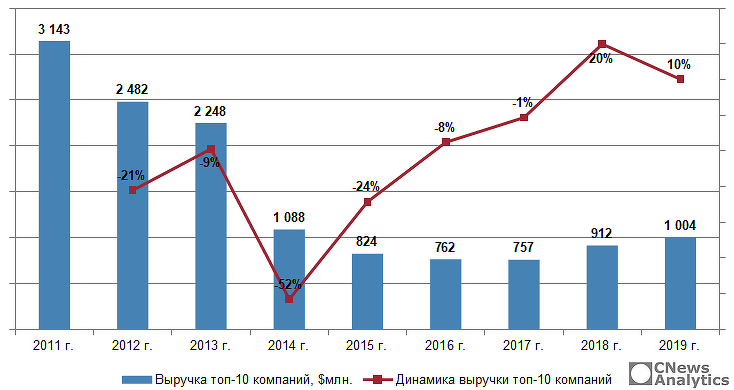

Наиболее значительный вклад в рост ИТ-инфраструктуры внесли проекты по строительству дата-центров. Согласно рейтингу CNews, в 2019 г. выручка 10 крупнейших интеграторов в области создания ЦОД (включая ИТ-инфраструктуру, инженерные системы и комплексную безопасность) выросла на 28% до ₽91,6 млрд (рост в долларах на 24% до $1,4 млрд), при том, что годом ранее и в долларах, и в рублях было зафиксировано сокращение выручки в этом сегменте. Также, как и в рейтинге ИТ-инфраструктуры, ведущие позиции со значительным отрывом от остальных участником заняла та же пятерка компаний, но немного в другом порядке: «Инфосистемы Джет» (₽19,1 млрд), «Ланит» (₽16 млрд), «Крок» (₽15,2 млрд), «Ай-Теко» (₽14,6 млрд) и «Техносерв» (₽11,2 млрд).

Рейтинг крупнейших поставщиков инфраструктуры дата-центров 2019

| № 2019 | № 2018 | Компания | Выручка в 2019, ₽тыс., с НДС | Выручка в 2018 г., ₽тыс., с НДС | Рост выручки 2019/2018, % |

|---|---|---|---|---|---|

| 1 | 2 | Инфосистемы Джет | 19 068 919 | 14 963 611 | 27,4% |

| 2 | 1 | Ланит | 15 992 318 | 18 598 262 | -14,0% |

| 3 | 4 | Крок | 15 165 685 | 13 835 046 | 9,6% |

| 4 | 3 | Ай-Теко | 14 610 000 | 13 870 000 | 5,3% |

| 5 | - | Техносерв | 11 165 447 | н/д | н/д |

Динамика выручки топ-10 компаний в области создания ЦОД, в ₽млн (1) и $млн (2)

Интерес к строительству ЦОД связан с ростом доверия заказчиков к облакам и, как результат, заполнением имеющихся свободных мощностей, запущенных в эксплуатацию в предыдущие годы. Чтобы удовлетворить растущий спрос, операторы дата-центров расширяют существующие площадки, а также инвестируют в новые объекты. По данным CNews, в 2019 г. в России было запущено в эксплуатацию 3,4 тыс. новых коммерческих стойко-мест, а планы по запускам на 2020 г. составляли около 7 тыс. стойко-мест.

В 2013-2016 гг. в России было построено достаточно большое количество центров обработки данных, однако не была учтена неготовность потенциальных клиентов пользоваться облачными услугами, а также состояние нормативной базы и субъективное недоверие к облакам, объясняет технический директор «АМТ-Груп» Владимир Леонов: «В последующие годы постепенно ситуация стала меняться, заполнились те мощности, которые были готовы, рынок понял и принял новый технологический формат, и, как следствие, в 2019 г. мы увидели следующий этап роста».

Стадионы и аэропорты отстают от дата-центров

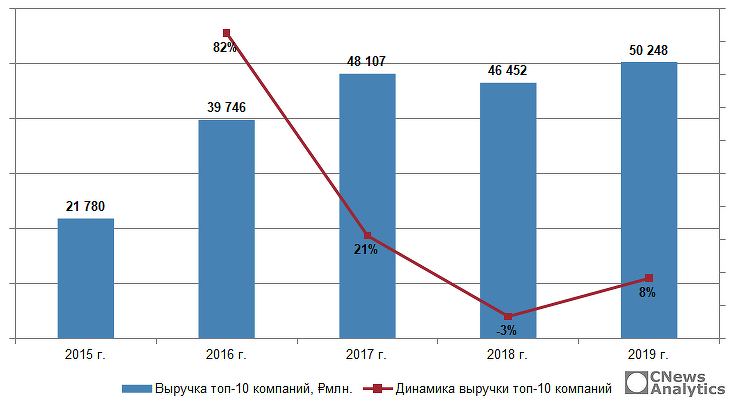

Рынок умных зданий и сооружений (стадионы, вокзалы, аэропорты и т.п.) по итогам 2019 г. вырос гораздо меньше. Выручка топ-10 провайдеров увеличилась на 13% и составила ₽65 млрд. (в пересчете на иностранную валюту рост на 10% до $1 млрд). Такие результаты связаны с завершением крупных инфраструктурных проектов к ЧМ-2018, который ранее формировал значительную часть бюджетов по этому направлению. Крупнейшим поставщиком в этом сегменте оказался «Ланит» (₽22,8 млрд), далее с заметным отрывом следуют «Крок» (₽9,4 млрд), «Энвижн Груп» (₽7,2 млрд), Inline Technologies (₽6,1 млрд) и «Техносерв» (₽4 млрд).

Крупнейшие поставщики в области комплексных проектов построения инфраструктуры зданий и сооружений

| № 2019 | № 2018 | Компания | Выручка в 2019, ₽тыс., с НДС | Выручка в 2018, ₽тыс. | Рост выручки 2019/2018, % |

|---|---|---|---|---|---|

| 1 | 1 | Ланит | 22 792 372 | 26 940 110 | -15,40% |

| 2 | 2 | Крок | 9 450 147 | 9 700 020 | -2,60% |

| 3 | - | Энвижн Груп | 7 165 485 | 5 819 319 | 23,10% |

| 4 | - | Inline Technologies | 6 070 722 | н/д | н/д |

| 5 | - | Техносерв | 4 045 545 | н/д | н/д |

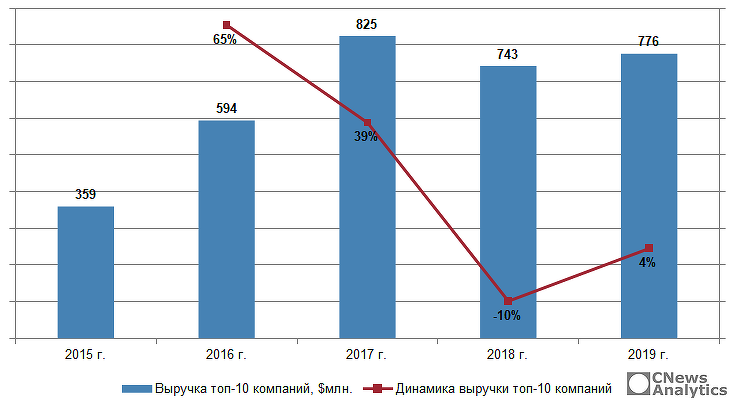

Следует отметить, что и по направлению ЦОД, и в сегменте зданий преобладает выручка от ИТ-инфраструктуры, а объемы строительства инженерных систем заметно меньше. Общая выручка 10 крупнейших поставщиков сопутствующих инженерных проектов и систем комплексной безопасности в 2019 г. составила ₽50 млрд, что на 8% больше, чем годом ранее (или $776 млн, 4% роста по отношению к 2018 г.). Таким образом, «инженерка» и безопасность тоже растут, но не столь высокими темпами, как ИТ-инфраструктура. В этом сегменте также со значительным отрывом лидирует «Ланит» (₽19,6 млрд), вторую позицию занял «Крок» (₽8,6 млрд), на третьем месте «Инфосистемы Джет» (₽5,9 млрд).

Динамика выручки топ-10 интеграторов в сегменте зданий и сооружений, в ₽млн (1) и $млн (2)

Если рассматривать отдельно комплексные системы безопасности (СКУД, видеонаблюдение, пожаротушение, системы «анти-террор» и т.п.), то выручка топ-10 поставщиков в 2019 г. составила ₽21,1 млрд или $327 млн (рост в рублях на 4%, в долларах — на 1%). Лидеры данного направления те же, что и в других рейтингах исследования: «Ланит» (₽9,4 млрд), «Инфосистемы Джет» (₽4,2 млрд) и «Крок» (₽3,7 млрд).

Рейтинг крупнейших интеграторов в области инженерной инфраструктуры и систем физической безопасности

| № 2019 | № 2018 | Компания | Выручка в 2019 г., ₽тыс., с НДС | Выручка в 2018 г., ₽тыс., с НДС | Рост 2019/2018, % |

|---|---|---|---|---|---|

| 1 | 1 | Ланит | 19 629 313 | 24 064 880 | -18,40% |

| 2 | 2 | Крок | 8 585 921 | 7 129 343 | 20,40% |

| 3 | 3 | Инфосистемы Джет | 5 942 909 | 4 845 554 | 22,60% |

| 4 | 5 | АМТ-Груп | 3 705 278 | 2 176 210 | 70,30% |

| 5 | - | BCC | 3 183 402 | н/д | н/д |

Динамика выручки топ-10 компаний-интеграторов в области инженерной инфраструктуры и систем физической безопасности, в ₽млн (1) и $млн (2)

Отложенный спрос вернется в 2021 г.

Пандемия внесла существенные коррективы в развитие бизнеса, поэтому участники рынка были осторожны в прогнозах результатов по итогам 2020 г. «В начале года пресейлов было много, все ожидали существенного прироста объема контрактов, но как только наступал новый виток пандемии COVID-19, мы получали новости о временной заморозке проектов, поэтому российский рынок ЦОД, по моим прогнозам, в 2020 г. останется на уровне предыдущего года», — говорит директор центра сетевых решений «Инфосистемы Джет» Сергей Андронов. В то же время, он отмечает, что проекты строительства крупных дата-центров, утвержденных в 2019 г, продолжали реализовывать, несмотря на кризис.

В целом, как полагает коммерческий директор компании «Ланит-Интеграция» Виктория Бухар, в 2020 г. конкурировали две тенденции. С одной стороны, в корпоративном секторе наблюдалось снижение покупательной способности. Но с другой, инвестиции в «цифру» являлись залогом жизнеспособности для многих коммерческих и госзаказчиков. «Не исключено, что эти тенденции могут компенсировать друг друга», — полагает Виктория Бухар. По ее словам, оживление рынка следует ожидать ближе к концу 2021 г., когда сработает эффект отложенного спроса, а интерес к теме облаков и цифровизации в целом станет еще заметнее.

Поделиться

Поделиться