Россия проигрывает на рынке аутсорсинга

Несмотря на спад конкурентных позиций Индии, усиление Китая, приход новых игроков и влияние финансового кризиса, глобальный рынок ИТ-аутсорсинга продолжает в целом сохранять свою структуру и объемы. Однако Россия заметно проигрывает своим соседям и дальним конкурентам в плане публичного позиционирования страны как привлекательного региона для размещения аутсорсинговых заказов.По данным Конференции ООН по торговле и развитию, объем глобального рынка аутсорсинга услуг в 2009 году составил 785-805 млрд долл. Из них 88% приходится на внутренний аутсорсинг и только 12% (т.е. порядка 94-96 млрд долл.) – на так называемый "оффшорный" аутсорсинг. В офшорном аутсорсинге услуг 60% приходится на ИТ-услуги: программирование, системное интегрирование, тестирование ПО, ИТ-консалтинг и услуги по технической поддержке. Оставшиеся 40% - это аутсорсинг различных бизнес-процессов, причем доля этого направления в общем объеме глобального рынка ИТ-услуг постепенно увеличивается.

Структура глобального рынка аутсорсинга, 2004-2009

Источник: Конференция ООН

по торговле и развитию, Everest, 2010

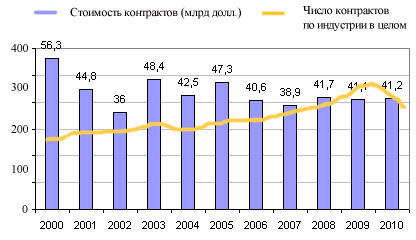

Как видно из приведенного графика, рынок аутсорсинга в целом благополучно справился с первым этапом кризиса и даже показал в 2009 году слабый рост. Однако испытывать оптимизм пока рано: как показывают данные исследования аналитического агентства TPI, "пауза в восстановлении рынка" в 2010 году может привести к тому, что для аутсорсинговой индустрии текущий год окажется менее результативным, чем прошлый.

Рынок ИТ-аутсорсинга, 2000-2010 (прогноз)

Источник: TPI, 2010

Но в TPI убеждены, что рынок ИТ-аутсорсинга в 2010 году останется приблизительно на уровне 2009 года. Кроме того, аналитики считают, что в сегменте дорогостоящих аутсорсинговых контрактов (выше 25 млн долл.) ИТ-аутсорсинг в меньшей степени подвержен колебаниям, чем аутсорсинг бизнес-процессов.

Рынок глобального ИТ-аутсорсинга становится разнообразнее

Доля России на глобальном рынке ИТ-аутсорсинга - порядка 2,5%. (По данным ассоциации "Руссофт", объем экспорта услуг по разработке ПО в 2009 году составил 1,4 млрд долл.).

Одна из основных тенденций последних лет – несколько неожиданная для аналитиков региональная диверсификация рынка ИТ-аутсорсинга. Появились такие новые игроки, как Таиланд, Аргентина и Египет, каждый из которых стремится завоевать долю на рынке аутсорсинга бизнес-процессов. Правительство Кении поставило задачу увеличить число рабочих мест, связанных с аутсорсингом бизнес-процессов, с 8 тыс. до 120 тыс. в 2020 году, а Гана намеревается создать 45 тыс. рабочих мест в этом секторе к 2015 году. Примечательно также, что на протяжении последних лет удельная доля региона Восточной Европы (включая некоторые страны Центральной Европы) на глобальном рынке остается неизменной и составляет около 6%.

Региональная диверсификация отчасти объясняется повышенным вниманием СМИ к проблемам традиционных поставщиков на рынке аутсорсинга (прежде всего, Индии). В 2009 году стало известно, что компания Wipro, один из ведущих индийских поставщиков на рынке аутсорсинга, потеряла право на участие в тендерах Всемирного банка на 4 года. Как оказалось, Wipro предлагала акции сотрудникам Всемирного банка во время продаж 2000 года. Аналогичным санкциям подверглась и другая индийская компания, Megasoft Consultants, в связи с тем, что ее сотрудники организовали совместное предприятие с сотрудниками Всемирного банка во время проведения совместного проекта. Годом ранее подобный инцидент произошел и с крупным аутсорсинговым поставщиком Satyam. Кроме того, американские и европейские аутсорсеры в последнее время обращают все больше внимания на выгоды "близкого" аутсорсинга (near-sourcing). Это вынуждает некоторые индийские аутсорсинговые компании открывать филиалы и спешно обучать персонал в латиноамериканском регионе, следуя за рыночным спросом.

Три приоритетных региона

Несмотря на появление новых игроков, в целом глобальный ландшафт аутсорсингового рынка сохраняет свою структуру. Чаще всего выделяют три ведущих региона (или "хаба"): Индия, Китай и Восточная Европа. Если Индия остается классическим центром аутсорсинга, то Китай поднимается во многом благодаря стремлению зарубежных заказчиков диверсифицировать географию аутсорсинговых заказов.

Восточная Европа продолжает рассматриваться как "нишевый" рынок для размещения заказов с повышенными требованиями к квалификации исполнителей. Так, в тендерах на создание выделенных центров разработки для двух европейских банков компании Epam удалось обойти крупного индийского поставщика Tata Group за счет демонстрации экспертизы, полученной благодаря созданию выделенного центра компетенции для развития бизнеса в финансовом секторе.

Зарубежные аналитики часто представляют Восточную Европу как хаб, ориентированный прежде всего на западноевропейских заказчиков. По оценке ассоциации "Руссофт", такое представление не совсем верно, поскольку американский рынок остается для российских компаний одним из приоритетных. Но фактор географической близости действительно содействует сотрудничеству с европейскими заказчиками: "Европейские клиенты часто предпочитают российских разработчиков, поскольку мы предлагаем работу по модели nearshoring", – комментирует руководитель центра разработки "Рексофт" Игорь Кравченко. - А конкуренция на североамериканском рынке все чаще напоминает упорные позиционные бои".

Примечательно, что в разрозненном восточноевропейском хабе Россия зачастую уступает своим соседям, прежде всего, Польше - как по отзывам в СМИ, так и по результатам рейтингов. Например, в рейтинге Tholons Top 50 Emerging Global Outsourcing Cities за 2009 год польские города Краков и Варшава заняли 4 и 28 места соответственно, в то время как Санкт-Петербург и Москва стоят лишь на 31 и 38 позициях. Прага (14 место) и Будапешт (22 место) также показывают лучшие результаты, чем российские города.

Поделиться

Поделиться