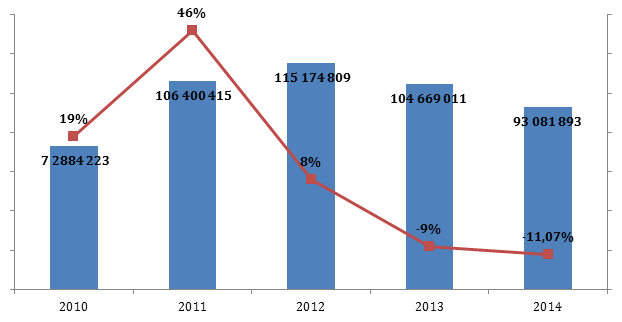

Суммарная выручка 30 участников ежегодного рейтинга CNews Analytics «Крупнейшие поставщики ИТ для операторов связи» по итогам 2014 г. сократилась на 11,07% до p93 млрд по сравнению с прошлым годом. Сужение рынка на примере рейтинга наблюдается второй год подряд, динамика 2014 г. меньше показателя 2013 г. на два процентных пункта. Конечно, падение связано с непростыми экономическими условиями. «Среднее ARPU российского абонента составляет $6–8, а в Европе может достигать $30. Высокая доходность позволяет зарубежным операторам ориентироваться на решения самого высокого класса. В России существующая рыночная ситуация с наложением кризисных явлений заставляет отечественных операторов выбирать решения тех производителей, которые предлагают собственные длительные программы финансирования как на оборудование, так и на системные решения», – объясняет Сергей Корнеев, президент группы компаний «Техносерв».

Суммарная выручка 30 крупнейших поставщиков ИТ для операторов связи, % и pтыс.

Источник: CNews Analytics, 2015

Примечательно, что порог входа в рейтинг повысился с p67 млн до p200 млн. Поэтому, если оценивать динамику суммарной выручки тридцатки компаний, участвовавших в исследовании по итогам 2014 г., падение составит 4,96%.

Лидерами остались участники прошлого года: первые четыре компании сохранили свои места в рейтинге. «Астерос» поднялся на пятое место c незначительным приростом выручки. По итогам 2013 г. финансовые показатели у всей первой пятерки показали отрицательную динамику. В 2014 г. падение выручки было у трех из пяти компаний.

Сегментация по динамике выручки

Отрицательную динамику выручки по телекоммуникационному направлению показали 9 ИТ-компаний рейтинга, в прошлогоднем исследовании таких было 16. В прошлом году среднее изменение выручки для участников с сократившимися финансовыми результатами составило -23,6%, а в текущем исследовании – -19,8%, то есть показатели довольно близки. Таким образом, отрицательное влияние кризиса на сегмент не снижается. Топ-3 по отрицательной динамике по итогам 2014 г. стали «Сател» (-33%), «Компьюлинк» (-31%), РДТеХ (-30%). В 2013 г. «лидерами» были «Корус Консалтинг» (-81%), «Обит» (-51%), «Си Ти Ай» (-37%). В этом году «Корус Консалтинг» и «Си Ти Ай» показали положительную динамику: 15% и 27% соответственно. «Обит» отказался раскрыть данные.

У участников, показавших положительные результаты по итогам 2014 г., трехзначная динамика встречается лишь раз, в прошлом году таких было двое. Выручка «Информзащиты» (24 место в 2014 г.) по телекоммуникационному направлению выросла более чем в 3,6 раза. По итогам 2013 г. сравнимый рост дохода наблюдался у OFT Group (рост в 3,4 раза, 19 место в 2013 г.) и РДТеХ (рост в 2,8 раза, 22 место в 2013 г.).

Распределение участников рейтинга по динамике выручки

Источник: CNews Analytics, 2015

При сравнении сегментации участников рейтингов видно, что по итогам 2013 г. большее количество компаний показали как отрицательную, так и высокую положительную динамику в диапазоне 51–100%. Умеренную динамику в пределах 0–10% в 2014 г. показали 30% компаний против 17% в 2013 г. В целом результаты 2014 г. оказались гораздо более спокойными, чем итоги 2013 г.

Пятерка лидеров: доля в общей выручке рейтинга падает третий год подряд

Показатели топ-5 ухудшились по сравнению с итогами 2013 г., суммарная выручка первых пяти компаний уменьшилась на 21,82%, при этом их доля в общем объеме выручки участников рейтинга сократилась с 58% в 2013 г. до 51% в 2014 г.

Суммарная выручка пяти крупнейших поставщиков по сравнению с суммарной выручкой участников рейтинга, pтыс.

Источник: CNews Analytics, 2015

Суммарная выручка топ-5 участников рейтинга сокращается второй год подряд, как и общий доход всех участников рейтинга. Вообще, лидеры рейтинга более чувствительны к изменениям рынка, чем прочие участники. К примеру, в 2011 г. динамика суммарного показателя всего рейтинга составила 46%, а топ-5 – 52,83%, в 2014 г. общая выручка сократилась на 11,07%, а выручка первой пятерки – на 21,82%.

Суммарная выручка топ-5 крупнейших поставщиков ИТ для операторов связи, % и pтыс.

Источник: CNews Analytics, 2015

Ожидания и надежды

Основные перспективы российского рынка телекоммуникаций связаны с государственной программой цифровизации страны и распространением сетей 4G, которые позволят операторам нарастить ARPU за счет новых сервисов. Однако кризис заставил сократить бюджеты госпроектов, частные операторы также снижают темпы модернизации сетей. «Вероятно, в 2015 г. рынок ИТ-решений для телекома немного сожмется. Это связано как с общими экономическими тенденциями, так и с тем, что бюджеты операторов будут испытывать определенное давление со стороны курса валют из-за необходимости закупок зарубежного оборудования», – генеральный директор компании «Петер-Сервис» Игорь Горьков. Таким образом, всплеск спроса на ИТ-решения для телекома лжидается только после окончания кризиса. «Возрождение ИТ-рынка для телекома можно ждать не раньше, чем закончится кризис, когда операторы вернутся к инфраструктурным проектам и будут развивать LTE», – уверен Павел Растопшин, старший вице-президент по корпоративным продажам Maykor.

Перспективные точки спроса

| Представитель компании | Тенденции спроса со стороны российского телекома | Российское телекоммуникационное оборудование, используемое отечественным телекомом |

|---|---|---|

| Всеволод Воробьев, руководитель направления ЦОД компании «Инфосистемы Джет» | В области ЦОДостроения: модернизация существующих машинных залов, переход на отечественное или азиатское оборудование, внедрение модульных ЦОДов | Сетевое оборудование, системы телефонии и видеоконференцсвязи, оптическое оборудование DWDM, оборудование корпоративных сетей |

| Игорь Горьков, генеральный директор компании «Петер-Сервис» | Переход на модульную архитектуру и сервис-ориентированные продукты, модернизация биллинговых систем | - |

| Сергей Корнеев, президент группы «Техносерв» | OSS/BSS и околобиллинговые системы, решения по управлению строительством (Work Force Managment) и решения в сфере ИБ. Распространяется практика прямых контактов операторов с производителями оборудования. Выбираются решения тех производителей, которые предлагают собственные длительные программы финансирования на оборудование, системные решения | Узконаправленное пассивное оборудование, кабели и ИБП |

| Константин Парфенов, управляющий директор компании «Рассэ» («Ай-Теко») | Облачные технологии и решения на их основе. Вектор спроса смещается в сторону китайских вендоров | Коммутаторы, радиорелейное оборудование, ВОЛС, абонентские устройства В2В-направленности |

| Павел Растопшин, старший вице-президент по корпоративным продажам Maykor | ИТ-решения для развития дополнительных сервисов, например продажа каналов связи с защитой от DDOS-атак, или построение комплексных систем видеоконференцсвязи, или построение криптозащищенных сетей связи | - |

По оценкам Валерия Соколюка, главы дирекции инфраструктурных и телекоммуникационных решений группы «Астерос», телекоммуникационный сегмент российского ИТ-рынка в 2015 г. ждет падение на 15–20% в валюте и на 5% в рублях. «Заработать в 2015 г. смогут лишь те, которые заключат договора на длительную техническую поддержку, и те, кто будут присутствовать в сегментах разработки приложений, являющихся для операторов жизненно важными с точки зрения оптимизации CAPEX и OPEX», – резюмирует Сергей Корнеев. Но есть и более оптимистичная оценка перспектив: Константин Парфенов, управляющий директор компании «Рассэ» (входит в ГК «Ай-Теко») считает, что по итогам 2015 г. объем рынка в рублях не изменится, оставаясь на уровне показателей 2014 г.

Поделиться

Поделиться