В 2014 г. российская аудитория мобильных банковских сервисов составляла 10,8 млн человек, из них 8,3 млн используют смартфоны и 3,3 млн – планшеты. Около четверти пользователей проживают в Москве, еще столько же в других городах-миллионниках, а оставшаяся половина представляет города с населением менее 1 млн жителей, подсчитали аналитики Markswebb Rank & Report. Число пользователей растет, так как растет удобство сервисов. «Разработчики приложений мобильного банкинга стали больше внимания уделять графическому оформлению и удобству использования приложений. В самостоятельную ветку выделяются приложения для планшетов, которые получают собственное, адаптированное GUI», – комментирует коммерческий директор компании Compass Plus Андрей Чирков.

Из топ-30 российских банков за прошедший год семь банков выпустили новые мобильные приложения, в которых был существенно переработан интерфейс – это «ТКС Банк», Райффайзенбанк, Уральский банк реконструкции и развития, банк «Санкт-Петербург», «Московский Кредитный Банк», Промсвязьбанк и Пробизнесбанк.

Функционал приложений пока не востребован

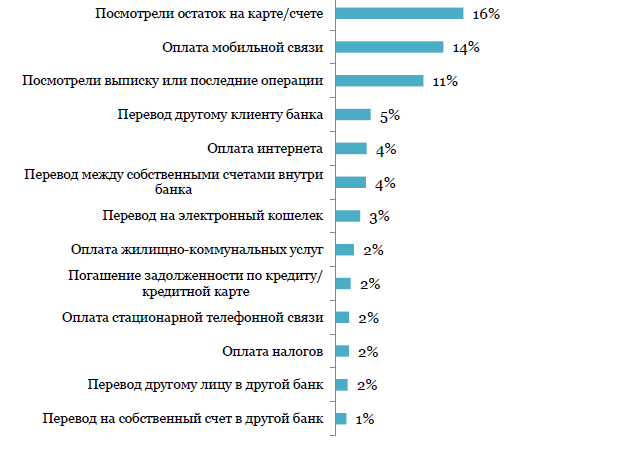

Чаще всего люди используют мобильный банкинг в информационных целях: самой популярной операцией остается просмотр остатка по счету или карте. Только треть пользователей совершает хотя бы один платежный перевод за месяц. Очевидно, что число транзакций с помощью мобильных устройств будет расти, так как банки активно работают над расширением функциональности. Например, приложение банка «Санкт-Петербург», представленное в октябре 2013 г., позволяет оплачивать услуги более 500 организаций, а также осуществлять переводы в другие банки. При этом транзакции другим клиентам банка можно проводить по номеру телефона получателя.

Доли пользователей, совершивших операции в мобильном банкинге за месяц

Источник: Markswebb Rank & Report, 2014

Банки, представившие свои мобильные сервисы ранее 2012 г., все это время наращивали возможности, постепенно добавляя новые сервисы. Например, в системе «Альфа-Мобайл» в октябре 2014 г. появилась возможность оплаты штрафов ГИБДД. Чтобы совершить оплату, клиенту достаточно знать данные водителя, или автомобиля, или номер и дату постановления. Если в результате поиска были обнаружены штрафы, остается лишь ознакомиться с информацией по выбранному штрафу, выбрать счет списания средств и подтвердить оплату.

Банкинг подключился к электронным картам

Мобильный банкинг зародился как продолжение интернет-сервисов для настольного компьютера или ноутбука, и, как правило, эти решения работали на одной и той же платформе ДБО. Но по мере развития мобильных технологий росло понимание того, что планшеты и смартфоны – это отдельное направление, которое требует индивидуального подхода. Дело касается не только адаптации интерфейсов под небольшой экран, но и создания принципиально новых сервисов, заточенных под мобильные устройства. В создании таких ноу-хау заключается еще один тренд мобильного банкинга.

Наиболее распространенный комплекс услуг связан с использованием геолокационных технологий. «Мобильный телефон всегда с клиентом, в отличие от компьютера, и зачастую он подключен к геолокационным сервисам. Это позволяет в удобном виде представлять информацию о ближайших к клиенту точках обслуживания, использовать данные о местоположении клиента при контроле мошеннических транзакций», – рассказывает Андрей Чирков. Поиск ближайших банкоматов и филиалов внедрен во многие банковские приложения для смартфонов, например, такой сервис есть у «Альфа-Банка» и банка «Русский Стандарт».

Другой любопытный пример адаптации под мобильные технологии связан со специфическими способами управления мобильными устройствами. Банк «Санкт-Петербург» дополнил свое приложение функцией Shake!, благодаря которой можно узнать свой баланс по счету, встряхнув телефон, после чего сумма появляется на экране, если смартфон поддерживает такой способ управления.

Вход без пароля

Еще одно полезное свойство телефона или планшета – наличие push-уведомлений, которые можно использовать для подтверждения операций без необходимости вручную вводить одноразовый SMS-пароль. Для этого достаточно просто кликнуть на поступившее push-сообщение и данные будут автоматически внесены в необходимые поля. Такой сервис был реализован в Райффайзенбанке.

Принятая де-факто в качестве стандарта для десктоп-версий двухфакторная аутентификация по логину/паролю и SMS-коду не очень подходит для мобильных устройств, поскольку требует от пользователя слишком много действий, полагает Вячеслав Семенихин, глава департамента интернет-продаж Уральского Банка Реконструкции и Развития (УБРиР): «Даже просто один раз ввести код – уже по сути лишнее действие, поскольку это мой телефон, и я принимаю все разумные меры, чтобы ограничить к нему доступ. Скорее всего, в ближайшее время мы увидим, что банки будут предоставлять информационный доступ к счетам в мобильных приложениях без какого-то дополнительного подтверждения, уже есть такие примеры», – комментирует эксперт.

Как всегда, необходимо найти баланс между защитой и удобством для пользователя. «Поскольку это сервис для мобильных устройств, то наиболее остро встает проблема обеспечения безопасности проведения транзакций при одновременном повышении удобства использования путем упрощения и сокращения процедуры подтверждения операций. Здесь нужен взвешенный баланс между этими двумя противоположностями», – заключает Елена Шальнова, начальник отдела развития мобильного и интернет банкинга в банке «Юникредит».

Телефон заменит «пластик»

Хочется надеяться, что вопросом недалекого будущего является реализация бесконтактных платежей, когда банковская карта привязывается к определенному устройству, а оплата производится с помощью технологий QR или NFC. «В мобильных приложениях, для примера, может быть создан сервис бесконтактной оплаты товаров и услуг при помощи телефона, оснащенного NFC-модулем. К устройству средствами мобильного приложения привязывается предоплаченная банковская карта, и клиенты, прикоснувшись смартфоном к терминалу на кассе магазина, оплачивают покупки. Это очень удобно для пользователей мобильных финансовых приложений», – объясняет Ксения Сидорова, заместитель директора по работе с партнерами Faktura.ru. «Уже существуют возможности добавления новых платежных функций (например, NFC, QR, ibeacon и т.д.), но остается проблема наличия инфраструктуры приема таких платежей», – добавляет Вячеслав Семенихин.

В России уже есть первые попытки использовать технологии бесконтактных платежей. Например, банк «Санкт-Петербург» запустил сервис bump-переводов на платформах Android и iOS: «Для быстрого перевода денег другу от клиента требуется лишь слегка столкнуть свой смартфон с аппаратом получателя и указать сумму. Функционал QR-переводов в мобильном приложении позволяет передавать и получать все реквизиты для переводов в одном QR-коде», – рассказывает Владимир Китляр, руководитель бизнеса электронной коммерции дирекции розничного бизнеса банка «Санкт-Петербург». Планы по реализации бесконтактных платежей также есть в «Юникредит Банке» и в УБРиР. «Совсем скоро смартфоны могут заменить кошелек с наличными и пластиковые картами. Не только банки и финансовые компании, но и крупнейшие технологические лидеры – Apple, Google, Facebook заявили о своих планах», – комментирует Вячеслав Семенихин.

Интерес к мобильному банкингу упал?

Следует отметить, что настоящий взлет мобильных приложений наблюдался в 2012 г., когда доля банков из топ-200, предоставляющих мобильные сервисы, выросла в несколько раз: для смартфонов на Android с 6% до 38%, для iPhone – с 9% до 36%. В 2013 г. рост оказался не столь значительным: доля банков, имеющих сервисы хотя бы на одной из мобильных платформ, увеличилась с 47% до 54%. Это связано с тем, что кредитные организации второго эшелона не спешат инвестировать в мобильные сервисы, а ведущие банки внедрили такие системы, и сейчас занимаются их совершенствованием. Среди банков топ-30 в прошедшем году мобильным банкингом обзавелись «Уралсиб», «Возрождение», «Банк Москвы».

Часть банков из топ-200 ориентирована только на бизнес, поэтому разрабатывать мобильные приложения для физических лиц им не нужно. Для небольших розничных банков сомнительной является окупаемость таких инвестиций. «Разработка собственного мобильного приложения – достаточно затратный шаг. Те, кто видел в нем прямую необходимость – сделали это. Прочих может останавливать экономическая составляющая. Также учитывается имеющийся опыт – для банка это не окупаемое вложение в большинстве случаев», – утверждает генеральный директор платежной системы HandyBank Сергей Осадчук.

Сколько стоит мобильный банкинг?

Существуют различные оценки затрат на мобильный банкинг в зависимости от того, кто является разработчиком сервиса, сколько клиентов будут пользоваться сервисом, сколько категорий мобильных устройств нужно покрыть (смартфоны под управлением iOS, Android, Windows Phone, планшеты iOS и Android), в зависимости от объема индивидуальной кастомизации под сервисы банка.

«Два-три года назад мы исследовали рынок разработки мобильных приложений и пришли к выводу, что заказная разработка мобильного приложения под одну платформу, с учетом того, что серверная логика уже реализована и предоставляет мобильному приложению API, оценивается ведущими мобильными разработчиками в $50 тыс. Стоимость коробочного продукта зависит от лицензионных ограничений поставщика и может быть ниже или выше», – рассказывает Андрей Чирков. По мнению Станислава Мартынова, директора направления дистанционного банкинга iBanking в «Техносерв Консалтинг», инвестиции в мобильный банкинг выше и составляют от $250 тыс. до $1 млн.

Хотя выгода от мобильных сервисов в краткосрочной перспективе не просчитывается, в будущем они могут стать важным преимуществом в борьбе за клиентов: «Просчитать ROI мобильного банкинга труднее, так как он не привлекает новых клиентов – его пользователями становятся существующие клиенты интернет-банкинга. С другой стороны, создание мобильного банка сегодня и вовлечение в него клиентов – отличные инвестиции в будущее. Завтра смартфоны и планшеты способны потеснить ноутбуки и изменить расстановку сил на рынке ДБО. Например, уже сегодня в Британии пользователи мобильного банкинга проверяют остатки на своих банковских счетах в три раза чаще, чем пользователи интернет-банкинга», – комментирует Станислав Мартынов.

Таким образом, рано или поздно розничные банки из топ-200 также придут к пониманию необходимости внедрять мобильные приложения, а те, кто откажется или не захочет инвестировать в это направление, рискует потерять рынок.

ТКС и «Альфа-банк» задали планку

В случае с интернет-банкингом создается единый сервис для всех операционных систем и браузеров. Мобильных банковских сервисов нужно создавать несколько версий. Во-первых, есть деление на смартфоны и планшеты – оба типа устройств предполагают собственную специфику разработки сервисов. Во-вторых, приходится создавать приложения под каждую программную платформу отдельно – iOS, Android, Windows Phone. В-третьих, существует возможность создания веб-сервисов без клиентских приложений, которые будут работать на любых типах устройств.

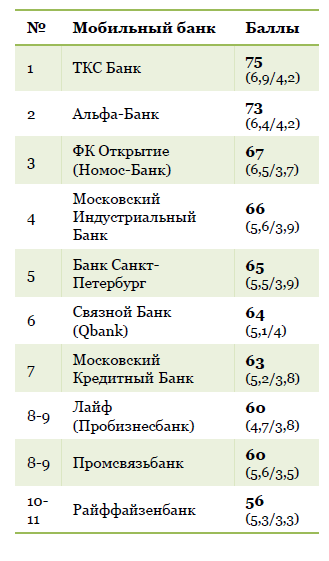

На данный момент самый популярный вариант мобильного банкинга – это приложения для смартфонов iOS и Android. Какие именно решения в этом сегменте являются наиболее зрелыми? Согласно исследованию Markswebb Rank & Report, лучшие функциональность и удобство в эксплуатации обеспечивают «ТКС Банк», Альфа-Банк, «Московский индустриальный банк», банк «Санкт-Петербург» и ФК «Открытие».

Рейтинг банковских приложений для iPhone

Источник: Markswebb Rank & Report, 2014

Рейтинг банковских приложений для Android

Источник: Markswebb Rank & Report, 2014

Пользователей смартфонов на Windows Phone значительно меньше, соответственно, далеко не все банки из топ-30 успели обзавестись приложениями под эту платформу. Из представленных на рынке решений явным лидером является «ТКС Банк» (76 баллов и 100 возможных), далее следуют «Московский индустриальный банк» (63), «Сбербанк» (62), «Русский Стандарт» (58), «Хоум Кредит Банк» (57).

Среди программ для планшетов разнообразие еще меньше. Некоторые банки уже озаботились разработкой приложений для iPad, а вот решения для Android встречаются крайне редко, и, как правило, это общие решения для смартфонов и планшетов на ОС Android. Из лучших планшетных приложений аналитики отмечают «Альфа-банк» для iPad (72 балла), ФК «Открытие» для Android (67), ТКС-Банк для iPad (65), «Московский индустриальный банк» (65) и ФК «Открытие» для iPad (63).

Поделиться

Поделиться